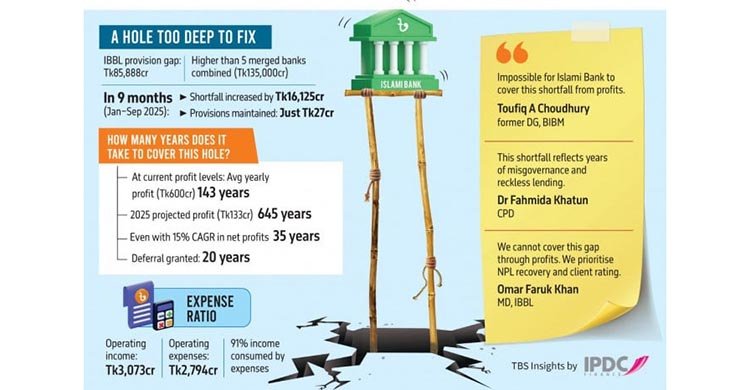

সম্পদ আকারে দেশের সর্ববৃহৎ ঋণদাতা—ইসলামী ব্যাংক বাংলাদেশ লিমিটেড (আইবিবিএল)—এখন ব্যালান্সশিটে এক বিশাল গর্তের মুখোমুখি। চলতি বছরের সেপ্টেম্বর পর্যন্ত ব্যাংকের প্রভিশন বা নিরাপত্তা সঞ্চিতির ঘাটতি দাঁড়িয়েছে ৮৫ হাজার ৮৮৮ কোটি টাকা।

ব্যাংকটির ১৫ অক্টোবরের আবেদনের প্রেক্ষিতে, বাংলাদেশ ব্যাংক ইতোমধ্যে এ ঘাটতি পূরণের জন্য ২০ বছরের ডেফারাল (স্থগিত) সুবিধা দিয়েছে। আবেদনের সঙ্গে আইবিবিএল একটি কর্মপরিকল্পনাও জমা দেয়, যেখানে ঘাটতি মোকাবিলায় তাদের প্রস্তাবিত পদক্ষেপ রয়েছে।

এদিকে প্রভিশন ঘাটতির পরিমাণ এতই বিশাল যে স্বাভাবিকভাবেই প্রশ্ন উঠছে—যদি ব্যাংকটির সবচেয়ে বড় ঋণগ্রহীতা, বিশেষ করে এস আলম গ্রুপ থেকে আদায় সম্ভব না হয়, তাহলে এই গর্ত থেকে বের হতে কত বছর লাগবে?

ঋণের অর্থ পুনরুদ্ধারে প্রতিকূলতার ইঙ্গিত ইতোমধ্যেই দেখা যাচ্ছে। ইসলামী ব্যাংক এস আলম গ্রুপের বেশকিছু সম্পত্তি জব্দ করলেও নিলামে ক্রেতা পাওয়া যাচ্ছে না—যা সামনে অপেক্ষমাণ কঠিন বাস্তবতার ইঙ্গিত দিচ্ছে। এবার আসুন হিসাবটা করা যাক।

গত কয়েক বছর ধরে ইসলামী ব্যাংক সামান্য হলেও মুনাফা ধরে রাখতে সক্ষম হয়েছে। বার্ষিক প্রতিবেদনের তথ্য অনুযায়ী, ২০২২ সালে ব্যাংকের নিট মুনাফা ছিল ৬১৬ কোটি টাকা, ২০২৩ সালে ৬৩৫ কোটি টাকা। মহামারির আগে ২০১৮ ও ২০১৯ সালে মুনাফা বছরে প্রায় ৬০০ কোটি টাকার কাছাকাছিই ছিল।

এখন ধরুন, ইসলামী ব্যাংক যদি তার সব লাভের টাকা প্রভিশন ঘাটতি পূরণে ব্যয় করে—কোনো ডিভিডেন্ড না লভ্যাংশ না দিয়ে, প্রবৃদ্ধিতে পুনঃবিনিয়োগ না করে বা কোনো ধরনের লিকেজ ছাড়াই–তাহলে কী দাঁড়াচ্ছে?

তাহলেও, গড় ৬০০ কোটি টাকা বার্ষিক মুনাফার প্রবণতা ধরে এগোলে, ব্যাংকের এই ঘাটতি পূরণ করে নিতে লাগবে ১৪৩ বছর। যা এক মানবজীবনের চেয়েও বেশি, এমনকি প্রথম প্রজন্মের এই ব্যাংকের সম্পূর্ণ অস্তিত্বকালেরও তিন গুণ।

আর যদি ধরা হয় চলতি বছরের পারফরম্যান্সই ভবিষ্যতের ভিত্তি, তবে চিত্র আরও হতাশাজনক। তৃতীয় প্রান্তিকে কিছুটা ঘুরে দাঁড়ানো সত্ত্বেও, ৯ মাসে ইসলামী ব্যাংকের সমন্বিত নিট মুনাফা দাঁড়িয়েছে মাত্র ৯৯.৭৭ কোটি টাকা। এ প্রবণতা অব্যাহত থাকলে পুরো বছরের সম্ভাব্য নিট মুনাফা দাঁড়াতে পারে প্রায় ১৩৩ কোটি টাকা।

এই গতিতে ঘাটতি পূরণে সময় লাগবে ৬৪৫ বছর—যা যেকোনো আর্থিক প্রতিষ্ঠানের জন্য অকল্পনীয়, বিশেষ করে যেখানে দূরদর্শিতা ও আস্থাই ব্যবসার প্রধান ভিত্তি।

আবার অত্যন্ত আশাবাদী হিসাবও যদি ধরা হয়—যেমন ২০২৫ সাল থেকে ব্যাংকের নিট মুনাফা প্রতি বছর ১৫ শতাংশ কম্পাউন্ড বা যৌগিক হারেও বাড়ে—তবুও প্রভিশন ঘাটতি পূরণে লাগবে প্রায় ৩৫ বছর। তবে এখানে ধরে নেওয়া হচ্ছে, আর কোনো ধাক্কা আসবে না বা নতুন করে প্রভিশন ঘাটতি সৃষ্টি হবে না।

বাংলাদেশ ইনস্টিটিউট অব ব্যাংক ম্যানেজমেন্টের (বিআইবিএম) সাবেক মহাপরিচালক তৌফিক আহমদ চৌধুরী বলেন, “এখানে কোনো ম্যাজিকের ব্যাপার নেই—মুনাফা অর্জন করে ইসলামী ব্যাংকের এই ঘাটতি পূরণ করা অসম্ভব।”

তিনি বলেন, ব্যাংকটিকে বাঁচানোর উপায় মাত্র দুটি—হয় যেসব ঋণের নামে টাকা বেরিয়ে গেছে তা পুনরুদ্ধার করা, অথবা নতুন তহবিল ঢোকানো, যা স্পনসরদের পক্ষে প্রায় অসম্ভব। “তাই সরকারকে এগিয়ে এসে বাজেট থেকে এই ব্যাংকের জন্য অর্থ বরাদ্দ দিতে হবে,” বলেন তিনি।

সেন্টার ফর পলিসি ডায়ালগের (সিপিডি) নির্বাহী পরিচালক ফাহমিদা খাতুন বলেন, প্রভিশনের এ ঘাটতি শুধু একটি সংখ্যা নয়—এটি বছরের পর বছর ধরে ইসলামী ব্যাংকে চলা অব্যবস্থাপনা, ঝুঁকিপূর্ণ ঋণ বিতরণ এবং নিয়ন্ত্রক কর্তৃপক্ষের দুর্বলতার প্রতিচ্ছবি, যা দেশে একসময় সবচেয়ে বড় ব্যালান্সশিটের ব্যাংকের প্রতি আস্থার ক্ষয় করেছে।

তিনি বলেন, “এই ৮৬ হাজার কোটি টাকার শর্টফল (ঘাটতি) অত্যন্ত উদ্বেগজনক। ব্যাংকটিতে নীতিগত হস্তক্ষেপ এবং স্পনসরদের থেকে নতুন মূলধন এখন জরুরি।”

তবে সরকারি তহবিল দিয়ে ব্যাংকটিকে পুনঃমূলধনীকরণের বিষয়ে সতর্ক করে তিনি বলেন, “আমাদের এরকম রিক্যাপিটালাইজেশনের অতীত অভিজ্ঞতা ভালো নয়। এতে কোনো ভালো ফলও আসেনি।”

আইবিবিএলের সম্ভাব্য ১৫ শতাংশ যৌগিক মুনাফা বৃদ্ধির প্রশ্নে তিনি বলেন, এত দ্রুত প্রবৃদ্ধি দীর্ঘমেয়াদে ধরে রাখা কঠিন। “ধরুন, ব্যাংক কোনোভাবে তা পারল—তাও প্রভিশনিংয়ের ঘাটতি পুষিয়ে উঠতে ৩৫ বছর লাগবে,” বলেন তিনি।

এখন প্রশ্ন—এত বড় ফাঁক সত্ত্বেও কেন ইসলামী ব্যাংকে আমানতকারীদের ওপর সেইসব সীমাবদ্ধতা আরোপ করা হয়নি— যেগুলো প্রয়োগ হয়েছে একীভূত হতে যাওয়া পাঁচ দুর্বল ব্যাংকের ক্ষেত্রে?

ইসলামী ব্যাংকের এক জ্যেষ্ঠ কর্মকর্তা নাম প্রকাশ না করার শর্তে বলেন, “এই বছরের জানুয়ারি–সেপ্টেম্বর সময়কালে আমরা নেট আমানত পেয়েছি ১৯ হাজার কোটি টাকা। কোনো তারল্য ঘাটতি নেই, এবং কোনো আমানতকারীকে টাকা দিতেও অপারগতা জানাতে হয়নি।” তিনি বলেন, এত বেশি আমানত আসছে যে ব্যাংককে সুদহার কমাতে হয়েছে; আমাদের ব্যাংকের মাধ্যমে রেমিট্যান্স আসাও বেড়েছে উল্লেখযোগ্যভাবে।

তবে তিনি সতর্ক করে বলেন, “সরকারি সহায়তা না পাওয়া গেলে ব্যাংকের টিকে থাকা কঠিন হবে। আমরা জামানত বিক্রি করে ঋণ সমন্বয়ের চেষ্টা করছি, কিন্তু এতে সব ঘাটতি পূরণ সম্ভব নয়।”

বিশেষজ্ঞরা বলছেন, প্রভিশন ঘাটতি গুরুত্বপূর্ণ, কারণ এটি একটি ব্যাংকের ব্যালান্সশিট বা স্থিতিপত্রের প্রকৃত দুর্বলতা উন্মোচন করে। মন্দ ঋণ থেকে সম্ভাব্য ক্ষতি সামাল দিতে যে অর্থ সংরক্ষণ করা হয় সেটিই হলো প্রভিশন; কোনো ব্যাংক পর্যাপ্ত প্রভিশন রাখতে ব্যর্থ হলে এর মানে হলো সম্ভাব্য ক্ষতিগুলো স্বীকৃতই হচ্ছে না। এর ফলে কাগজে–কলমে মুনাফা ফুলে–ফেঁপে ওঠে, সম্পদের মানের অবনতি আড়ালে পড়ে যায়, এবং নিয়ন্ত্রক সংস্থা ও আমানতকারীরা ব্যাংকের আর্থিক অবস্থার ভুল চিত্র পান। বড় ধরনের প্রভিশন ঘাটতি মূলধন ক্ষয় করে, ব্যাংকের ঋণ দেওয়ার সক্ষমতা দুর্বল করে, এবং দেউলিয়াত্বের ঝুঁকি বাড়িয়ে দেয়।

আইবিবিএল–এর ব্যবস্থাপনা পরিচালক যা বলছেন : ইসলামী ব্যাংকের ব্যবস্থাপনা পরিচালক মো. ওমর ফারুক খান স্বীকার করেন, শুধুমাত্র মুনাফা দিয়ে এত বড় ঘাটতি পূরণ সম্ভব নয়। তিনি বলেন, “আমাদের প্রভিশন রিকয়্যারমেন্ট কমাতে হবে।”

তিনি জানান, ব্যাংকের প্রায় অর্ধেক বিনিয়োগ পোর্টফোলিও বর্তমানে শ্রেণিকৃত। এটিকে ধীরে ধীরে নামিয়ে আনার পরিকল্পনা রয়েছে। “আমরা আমাদের নন-পারফর্মিং লোন (খেলাপি বা মন্দ ঋণ) পুনরুদ্ধারকে সর্বোচ্চ অগ্রাধিকার দিচ্ছি,” বলেন তিনি।

ওমর ফারুক আরও জানান, এই প্রচেষ্টার অংশ হিসাবে নিলামে ক্রেতা না পাওয়ায় ইসলামী ব্যাংক ইতোমধ্যে এস আলম গ্রুপের প্রায় ২০ হাজার কোটি টাকা মূল্যের সম্পত্তি জব্দ করেছে। “আমরা বিদ্যমান গ্রাহকদের রেটিং করার সিদ্ধান্ত নিয়েছি, যা প্রভিশনের প্রয়োজন কমাতে সাহায্য করবে। আমরা আত্মবিশ্বাসী—২০ বছরের মধ্যেই আমরা এই ঘাটতি সামলে উঠতে করতে পারব।”

আইবিবিএল ও একীভূত হতে যাওয়া ৫ ব্যাংকের প্রভিশন ঘাটতি : আগস্ট ২০২৫ পর্যন্ত একীভূত হতে যাওয়া পাঁচ ব্যাংকের সম্মিলিত প্রভিশন ঘাটতি হিসাব করা হয়েছে ১ লাখ ৩৫ হাজার কোটি টাকা। এর মধ্যে ব্যাংকভিত্তিক ঘাটতি— ফার্স্ট সিকিউরিটি ইসলামী ব্যাংকের ৫৩,৮৯০ কোটি টাকা; এরপরেই সোশ্যাল ইসলামী ব্যাংকের ২৪,৮৪৫ কোটি টাকা; ইউনিয়ন ব্যাংকের ২৩,৮১১ কোটি টাকা; এক্সিম ব্যাংকের ২০,৫৫৮ কোটি টাকা এবং গ্লোবাল ইসলামী ব্যাংকের প্রভিশন ঘাটতি ১২,১২৪ কোটি টাকা।

এদিকে ইসলামী ব্যাংকের প্রভিশন ঘাটতি এ বছরের সেপ্টেম্বর পর্যন্ত বেড়ে দাঁড়িয়েছে ৮৫,৮৮৮ কোটি টাকা—এর মধ্যে বিনিয়োগের জন্য ৮২,১৮৬ কোটি, অফ–ব্যালান্স শিট আইটেমের জন্য ৩,৭০২ কোটি।

২০২৪ সালের ডিসেম্বরের তুলনায় সেপ্টেম্বর ২০২৫–এ প্রভিশনের প্রয়োজনীয়তা আরও ১৬,১২৫ কোটি টাকা বেড়েছে—অর্থাৎ মাত্র ৯ মাসে এ বিশাল অঙ্ক যুক্ত হয়েছে বলে জানাচ্ছে ইসলামী ব্যাংকের তৃতীয় প্রান্তিকের প্রতিবেদন।

২০ বছরে ঘাটতি পূরণের আবেদন করেছিল আইবিবিএল : ইসলামী ব্যাংকের পরিচালন আয়ের ৯০ শতাংশ ইতোমধ্যেই পরিচালন ব্যয়ে চলে যাচ্ছে—যা স্পষ্টই বলে দেয় ঘাটতি পূরণে বিপুল অর্থ প্রভিশনে রাখা ব্যাংকটির পক্ষে সম্ভব নয়।

২০২৫ সালের পহেলা জানুয়ারি থেকে ৩০ সেপ্টেম্বর পর্যন্ত সময়কালে, ব্যাংকের মোট পরিচালন ব্যয় ছিল ২ হাজার ৭৯৪ কোটি টাকা, আর পরিচালন আয় ৩ হাজার ৭৩ কোটি টাকা। অর্থাৎ পরিচালন আয়ের ৯০.৯ শতাংশ পরিচালন ব্যয় মিটিয়েই শেষ, ফলে প্রভিশনের আগ পর্যন্ত মুনাফা থাকে মাত্র ৯.১ শতাংশ বা প্রায় ২৭৯ কোটি টাকা।

ইসলামী ব্যাংক ১৫ অক্টোবর বাংলাদেশ ব্যাংকে চিঠি দিয়ে ২০ বছরের ডেফারাল সুবিধা চেয়েছিল—যা অনুমোদিতও হয়েছে বলে জানিয়েছে অভ্যন্তরীণ সূত্র। তবে প্রশ্ন থেকেই যায়—মাত্র দুই দশকে কি এই বিশাল ঘাটতি পূরণ করতে পারবে ব্যাংকটি?

এই প্রশ্নের উত্তর ইসলামী ব্যাংকই দিয়েছে তাদের তৃতীয় প্রান্তিক প্রতিবেদনে। চলতি বছরের ৯ মাসে তাদের প্রভিশনের প্রয়োজন বেড়েছে ১৬ হাজার কোটি টাকার বেশি, কিন্তু একই সময়ে বিনিয়োগ ও অফ-ব্যালান্সশিট আইটেমের জন্য ব্যাংক রাখতে পেরেছে মাত্র ২৭ কোটি টাকা। তবে বছর শেষে প্রভিশনের পরিমাণ বাড়ানো সম্ভব হবে বলে আশা করছে।

কীভাবে তৈরি হলো এই অপূরণীয় ক্ষতি : নেপথ্যে কিছু সমস্যা থাকলেও ২০১৬ পর্যন্ত ইসলামী ব্যাংক তুলনামূলকভাবে ভালোই করছিল। কিন্তু ২০১৭ সালে এস আলম গ্রুপ ব্যাংকটির পূর্ণ নিয়ন্ত্রণ নেওয়ার পরপরই এ চিত্র বদলাতে শুরু করে—একই সময়ে মধ্যপ্রাচ্যের কয়েকজন বিনিয়োগকারী ব্যাংকের শেয়ার বিক্রি করে বেরিয়ে যান।

আইবিবিএল- এর ২০২৪ সালের প্রতিবেদনে উঠে এসেছে— এস আলম গ্রুপ ও এর অঙ্গপ্রতিষ্ঠানগুলো ইসলামী ব্যাংক থেকে ঋণ নিয়েছে ৭৩ হাজার কোটি টাকার বেশি—যা ব্যাংকের মোট ঋণ পোর্টফোলিওর প্রায় ৫০ শতাংশ। কিন্তু এসব ঋণের বিপরীতে বন্ধক রাখা সম্পদের মূল্য মাত্র ৪ হাজার ৩৫৯ কোটি টাকা—অর্থাৎ ব্যাংকের প্রতি ১৭ টাকা ঋণের বিপরীতে জামানত আছে মাত্র ১ টাকা।

এসব ঋণের অনেকগুলোই দেওয়া হয়েছে ব্যাংকিংয়ের মৌলিক নীতিমালা ভঙ্গ করে। এর একটি উদাহরণ দেওয়া যাক। চট্টগ্রামের একটি লোকসানী আটা কল সিলভার ফুড ইন্ডাস্ট্রিজ ২০২২ সালের মাঝামাঝি ১৮ কোটি টাকায় কিনে নেন এস আলম গ্রুপের চেয়ারম্যান সাইফুল আলম (মাসুদ)। এরপর ২০২৩ সালের ৬ এপ্রিল ইসলামী ব্যাংকের আন্দরকিল্লা শাখা এই মিলের নামে ৮৫০ কোটি টাকার ঋণ অনুমোদন দেয়—যা পরে ১,০০০ কোটি টাকার বেশি হয়েছে।

গত সপ্তাহে দুর্নীতি দমন কমিশন (দুদক) ইসলামী ব্যাংক থেকে প্রভাব ও ক্ষমতার অপব্যবহারের মাধ্যমে প্রায় ১০,৫০০ কোটি টাকা ঋণ জালিয়াতি ও আত্মসাতের অভিযোগে এস আলম গ্রুপের চেয়ারম্যানসহ মোট ৬৭ জনের বিরুদ্ধে মামলা দায়েরের সিদ্ধান্ত নিয়েছে। যা দাখিল হলে এটি বাংলাদেশের ইতিহাসে সবচেয়ে বড় অর্থ আত্মসাতের মামলা হিসেবে রেকর্ড গড়বে। – টিবিএস